Dès lors que vous mettez un logement en location saisonnière (=Location de courte durée), ne serait-ce que quelques semaines par an, vous devez vous acquitter de certains impôts ou taxes selon vos différents statuts ou régime d'imposition.

Définition LMNP et LMP

Vous avez le choix entre deux statuts pour déclarer vos revenus issus de la location meublée :

● Loueur en Meublé non Professionnel (LMNP)

● Loueur en Meublé Professionnel (LMP)

LMNP

Vous êtes considéré comme loueur en meublé non professionnel (LMNP), lorsque vous exercez cette activité à titre accessoire et que vous ne tirez pas la majorité de vos revenus du foyer de cette activité de location meublée. Vous devez au préalable déclarer votre activité en tant que loueur de meublés non professionnel. Depuis le 1er janvier 2023, la déclaration de création d’entreprise correspondant au début d’activité s’effectue sur le Guichet des formalités des entreprises (GFE) par voie dématérialisée, sur ce site.

LMP

Pour obtenir le statut de loueur en meublé professionnel vous devez répondre à deux critères simultanément :

- Générer plus de 23.000€ de revenus bruts par an en location meublée (prise en compte de l’ensemble des loyers toutes charges comprises y compris à l’étranger).

- Que ces revenus locatifs représentent plus de 50% des revenus du foyer fiscal imposable en France (traitements et salaires, bénéfices agricoles, bénéfices non commerciaux et revenus des gérants associés). Les revenus fonciers et les dividendes ne sont pas compris comme des revenus d’activité. Les revenus retenus sont nets de charges après abattement fiscal.Les loyers bruts perçus dans le cadre de la location saisonnière sont imposés comme en matière de location meublée, c'est-à-dire dans la catégorie des bénéfices industriels et commerciaux (BIC). Ce ne sont pas des revenus fonciers mais des revenus commerciaux, la location meublée étant considérée comme une activité commerciale.

A savoir que notre calendrier Cocoonr avec les dates clés des échéances fiscales 2024 s'adresse uniquement au propriétaire loueur de Location Meublée Non Professionnelle.

Les impôts et taxes à payer en Location Meublée Non Professionnelle (LMNP) ?

L’impôt sur le revenu

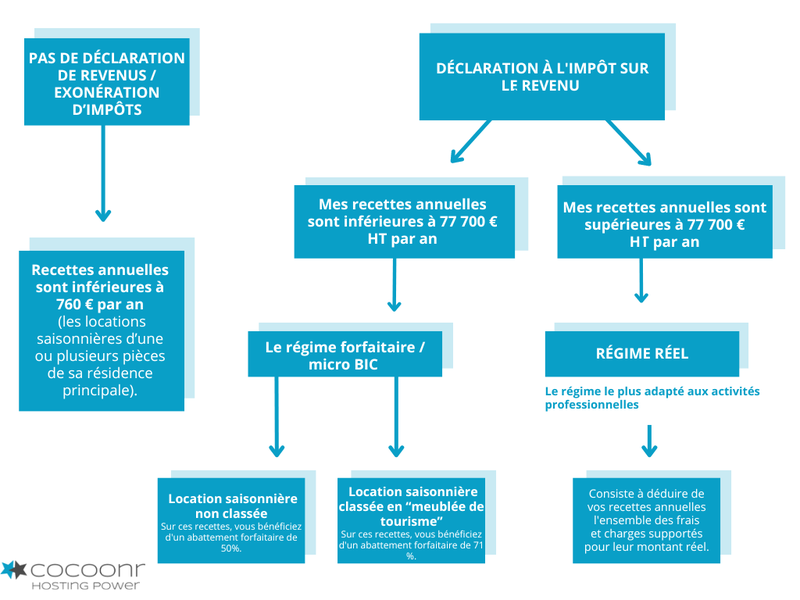

Dès que vous mettez un logement en location saisonnière, les loyers perçus doivent être impérativement déclarés à l’administration fiscale afin d’être soumis à l’impôt sur le revenu.

Les loyers bruts perçus dans le cadre de la location saisonnière sont imposés comme en matière de location meublée, c'est-à-dire dans la catégorie des bénéfices industriels et commerciaux (BIC). Ce ne sont pas des revenus fonciers mais des revenus commerciaux, la location meublée étant considérée comme une activité commerciale.

Il existe deux régimes d'imposition :

➔ le régime forfaitaire : (appelé également « micro-entreprise » ou « micro-bic ») consiste en l'application d'un abattement (50% ou 71%) sur vos recettes annuelles, c'est-à-dire toutes les sommes perçues au titre de la location (loyers plus charges, par exemple les frais de ménage facturés aux locataires).

Les revenus locatifs sont à déclarer sur le formulaire 2042 C PRO, case « 5ND » pour les locations saisonnières non-classées, case « 5NG » pour les locations saisonnières classées.

➔ le régime réel : le régime réel consiste en effet à déduire de vos recettes annuelles l'ensemble des frais et charges supportés pour leur montant réel. A vous de calculer si ces charges et amortissement dépassent le seuil de 71% de l’abattement forfaitaire.

Selon les régimes choisi, les dates d'échéances fiscales s'ajoutent dans le calendrier.

La taxe foncière

Si vous êtes propriétaire ou usufruitier de votre location meublée de tourisme, vous serez redevable de la taxe foncière sur les propriétés bâties que vous possédez au 1er janvier de l’année d’imposition.

La CFE et la taxe d'habitation

Si vous louez en meublé un logement qui n'est pas votre habitation personnelle (principale ou secondaire), vous êtes imposable à la Contribution Foncière des Entreprises (CFE) et n'êtes pas redevable de la taxe d'habitation.

La paiement de la Contribution Foncière des Entreprises (CFE) se fait en ligne sur l’espace professionnel du site www.impots.gouv.fr.

Les cotisations sociales

Les revenus de location saisonnière en LMNP sont soumis aux cotisations sociales si l'ensemble des recettes sont supérieures à 23.000€.

Deux régimes sont possibles :

- SSI (régime des indépendants)

- Régime général si les recettes ne dépassent pas 77.700€ dans le cadre de la location de courte durée classique ou 188.700€ si c’est un meublé de tourisme

Cependant, en confiant à Cocoonr votre logement, vous bénéficiez automatiquement de l’exonération des charges et prélèvements sociaux* même si vos revenus BIC issus de la location meublée gérée par Cocoonr dépassent 23.000€ par an.

*Etant donné que Cocoonr dispose d’un statut d’Agent Immobilier soumis à la loi n°70-9 du 2 janvier 1970, dite "loi Hoguet", en nous confiant un logement en gestion, en tant que propriétaire non professionnel vous n’êtes pas assujettis aux cotisations sociales des indépendants dès lors que vos revenus locatifs saisonniers bruts dépassent 23 000 euros (RM Pellois du 5 décembre 2017 n°3619).

La TVA

Dans quel cas en tant que loueur Location Meublée Non Professionnelle vous êtes soumis à la TVA ?

Avec le régime LMNP vous êtes en principe exonéré de TVA. Le Code général des impôts ( article 261 D-4° ) prévoit cependant que les propriétaires bailleurs soient imposables à la TVA s’ils offrent en plus de la mise à disposition du logement meublé, au moins trois des prestations para-hôtelières suivantes:

- le petit déjeuner,

- le nettoyage régulier des locaux,

- la fourniture de linge de maison,

- et la réception, même non personnalisée, de la clientèle.

Si vous proposez moins de trois des prestations énoncées ci-dessus, vous n'êtes alors pas assujetti à la TVA. Pareil si vous confiez votre logement en gestion à Cocoonr, vous ne serez pas assujetti à la TVA car nous ne proposons pas dans nos prestations le petit déjeuner aux voyageurs.

Bon à savoir : lorsque vous déclarez votre début d’activité de loueur en meublé, sélectionnez la case « Autre » dans le champ Régime d’imposition en matière de TVA et indiquez en commentaire « Non assujetti : régime LMNP sans prestations para-hôtelières"

Si vous êtes assujetti à la TVA, vous trouverez les échéances dans ce calendrier fiscal officiel.

Déclaration des biens

Vous venez d'acquérir votre LMNP ? Vous êtes alors dans l’obligation de réaliser une déclaration de ce bien.

La déclaration est à réaliser dans votre espace personnel sur Impot Gouv. Rendez-vous dans l’onglet “Biens immobiliers” pour accéder au service “Gérer mes biens immobiliers”. Certaines cases seront déjà pré-remplies avec les informations connues de l’administration. Si votre logement est loué en LMNP, vous devrez préciser la situation et le type de location (résidence secondaire, location saisonnière...)

Une fois cette déclaration faite, vous n’aurez pas à la renouveler les années suivantes, sauf en cas de changement de situation, comme une vente, un déménagement...

Téléchargez notre calendrier fiscal 2024 !

Vous pouvez télécharger notre calendrier avec toutes les dates pour bien anticiper le paiement de vos diverses taxes et les déclarations à réaliser. Gardez à disposition ce document toute l'année.

Vous souhaitez vous lancer dans la location meublée de tourisme ? Cet article pourrait vous intéresser sur toutes les formalités administratives pour se lancer dans location meublée de tourisme.

Autres sources :

Sur le régime juridique et fiscal du régime LMNP :

www.bofip.impots.gouv.fr/bofip/3610-PGP.html

www.pap.fr/bailleur/impots-taxes/les-revenus-des-locations-saisonnieres/a1760

www.pap.fr/argent/impots/location-meublee-quelle-fiscalite/a1787

Sur la nécessité de payer la Cotisation foncière des entreprises :